様々な相続の場面においても、経営者の方は相続税の申告対象者になる方が全体的に多く、更に事前の対策を行わない場合には相続税の税額が過大となり、事業継続に影響がある場合が考えられます。

しかしながら、経営者の方の相続においてはビジネスチャンスとなる場合もあり、信頼を勝ち取りながらビジネスに繋がる場面も多々考えられます。今回は経営者の方の相続において以下の点について、簡単に触れて行きたいと思います。

- 問題になりやすい相続財産

- 分割において留意する点

- 考えられる基本的な提案

1. 問題になりやすい相続財産

経営者の方の相続において頻出項目であり、他の相続においては発生しにくい相続財産といえば、『自社株』『役員貸付金』『事業用地』の3つが基本かと思われます。

これらはいずれも金額が大きくなりやすく、対策を行っていない場合には多大な相続税の原因になりやすいです。

各財産において注意すべき点を簡単にまとめると下記の通りです。

- 承継者が誰か

- 承継者への贈与はどの程度の期間で毎年どの程度の金額を行うか

- 株価の圧縮は可能か

- 承継者の贈与税、相続税の納税資金は十分か

- 債権放棄を行うか。その場合の課税関係はどのようになるか

- 法人に返済能力があるか。返済の場合、発生した金融資産をどうするか

- 資本への振り替えを行うか

- 権利関係が複雑化していないか。契約内容は明確か

- 担保に供されていないか

- 経営者以外との共有地になっていないか

これらの財産はいずれも即時的な換金性を有していないこともあり、相続した相続人が相続税に苦慮することが考えられます。

2. 分割において留意する点

経営者の方の相続においては、他の相続の現場よりも分割において問題になる場合が多いです。この原因としては、上記のような事業に関係する財産が相続財産の大部分を構成している場合が多く、事業を承継する相続人に財産が集中しやすいためです。また、換金性を有していないというこれらの相続財産の特性上、事業承継者の納税資金が不足し、それを補うために金融資産を相続しようとすると、更に他の相続人の反発を招く場合が考えられます。

このような場合には分割において争いとなり、調停や裁判の結果事業資産が複数の相続人の手に渡り、事業継続が困難となる可能性もあります。

3. 考えられる基本的な提案

上記の2点を踏まえた上で、『相続税対策』と『分割』、及び『納税資金』の観点から基本的な提案について紹介したいと思います。

相続税対策

自社株の株価対策

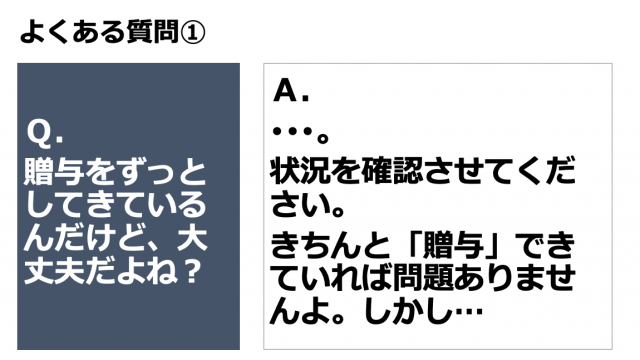

自社株が高額な場合には、贈与のシミュレーションも大事ですが、株価自体を引き下げることで、1年当たりの贈与する株数を増やすことが出来ます。

簡易的な手段としては従業員の退職金の支給タイミングの調整や、生命保険の加入、不動産小口受益権の活用、高額設備投資(工場の建設等)等が考えられます。

事業用地の対策

法人が代表に土地を借りて事業を行っている場合には、一定の条件を満たすことで『特定同族会社事業用宅地等』に該当する場合が有り、当該不動産の相続評価額を400m2まで80%減額することが可能です。

要件としては、

- A:宅地を相続する相続人が相続税の申告期限までその法人の役員であり、その宅地等を申告期限まで保有していること

- B:被相続人(代表)、親族等が過半数の議決権を保有する法人の(貸付事業以外)の事業の用に供されていること

- C:相続税の申告時に一定の書類を用意すること

これらの条件に該当する場合には、大幅な相続税の節税が見込める為、要件を満たしているか事前の確認が必要となります。

事業承継税制の検討

令和5年3月までに一定の要件を満たした場合、先代経営者からその後継者が贈与若しくは相続により自社株を相続した場合、その贈与税又は相続税の全額を免除する「事業承継税制」があります。

この特例には細かい適用条件や、メリットデメリットがあることから、制度の詳細な紹介は別記事で紹介致します。

分割対策

公正証書遺言の作成

相続人間での遺産分割において争いとなった場合には、法定相続分による分割が行われます。しかし、遺言を作成している場合は遺言の内容通りに財産が承継され、争いとなった場合における法定相続分の代わりとなる遺留分は法定相続分の半分になります。

これにより、ある程度事業承継者へ集中して財産を相続させることが出来ます。ただし生前贈与をしている場合には、贈与した財産を持ち戻して遺留分の計算を行う為、注意が必要です。

納税資金対策

生命保険等の活用

死亡保険金は受取人固有の財産で有り、遺留分や分割の対象から除外される為、事業承継者の納税資金確保において非常に有効です。また、法定相続人の数×500万円の非課税枠があるため、節税効果も期待できます。

収益性の低下した不動産の売却

居住用不動産や事業用不動産、収益性の高い投資物件等は残す意義がありますが、既に収益性が低下しつつある物件については売却することで納税資金を確保することが出来ます。

納税資金に既に余裕がある場合は、他の物件への再投資や資産の組み換えに活用できます。

退職金の活用

死亡退職金についても死亡保険金と同様に、法定相続人の数×500万円の非課税枠があり、かつこちらも受取人固有の財産であるため、遺留分や分割の対象から除外されます。

このように、経営者の相続においては通常よりも高いリスクがあるものの、問題解決に有効な手段を提示することでビジネスにおいて大きなチャンスとなる要素もちりばめられています。

経営者の方の相続については、直近で利益相殺目的の合併等や設備投資を行っている場合、想定していた節税効果が生じないこともあるため、早めの対策および専門家との長期的な検討が必要です。

詳しいことは、一度お問い合わせ下さい。ご相談は無料です!

税理士法人イワサキの相続税サービスメニューは、こちらからご確認いただけます。

初回の相談料は無料にて承っておりますので、いつでも遠慮なくお問い合わせください。

相続の準備をしている方へ

相続対策は、実際の相続の現場を多く経験した者しかわからないことがたくさんあります。

イワサキでは公平・中立な立場でお客様の視点に立って、相続税対策や土地の有効活用を分析・提案しております。

相続セミナー情報

税理士法人イワサキでは、毎月静岡市と沼津市で、相続に関するセミナーを開催しています。

直接のご相談はちょっと…というようでしたら、まずはセミナーに参加して、情報収集してみませんか。