シリーズで、令和6年7月2日に発表された国税庁資産課税課「相続税及び贈与税等に関する質疑応答事例(令和5年度税制改正関係)について」の解説をしていきます。

出典:国税庁「相続税及び贈与税等に関する質疑応答事例(令和5年度税制改正関係)について」https://www.nta.go.jp/law/joho-zeikaishaku/sozoku/pdf/0024006-159.pdf

ちなみに前回は、相続開始前7年以内に贈与があった場合の相続税額関係:その1として、加算対象贈与財産に係る相続税の課税価格に加算される金額及び暦年課税分の贈与税額控除の計算(相続の開始前3年以内に取得した財産以外の財産がある場合)を解説しています。

今回は相続開始前7年以内に贈与があった場合の相続税額関係:その2として、相続時精算課税適用者が特定贈与者から暦年課税及び相続時精算課税に係る贈与を受けていた場合の相続税の課税価格に加算される金額について説明します。

相続税及び贈与税等に関する質疑応答の事例の紹介

まずは事例の紹介です。

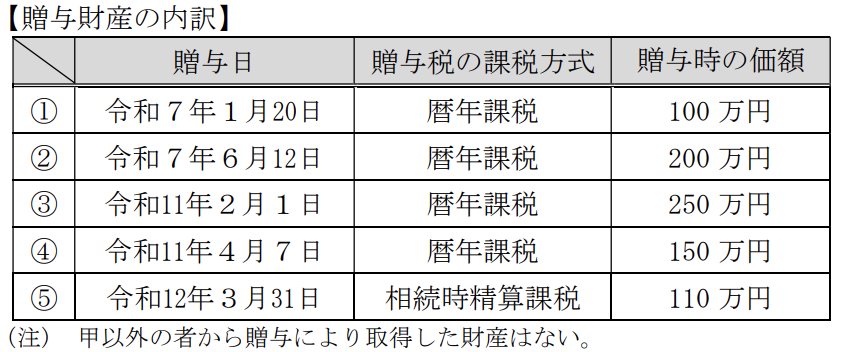

子Xは、父である甲からの贈与により次のとおり財産を取得していたところ、令和14年3月15日に甲が死亡した。この場合において、これらの財産につき甲の死亡に係る相続税の課税価格に加算される金額はいくらか。

なお、Xは、甲から相続又は遺贈により財産を取得していない。

答え:相続税の課税価格に加算される金額は、500万円となる。

相続時精算課税適用者が特定贈与者から暦年課税及び相続時精算課税に係る贈与を受けていた場合の相続税の課税価格に加算される金額の計算

今回の事例のポイントは、3つになります。

- 相続税の加算対象期間について

- 暦年課税に係る贈与により取得した財産の計算

- 相続時精算課税にかかる基礎控除の創設

1つずつみていきましょう。

1、相続税の加算対象期間について

まずは、課税対象期間の確認をします。

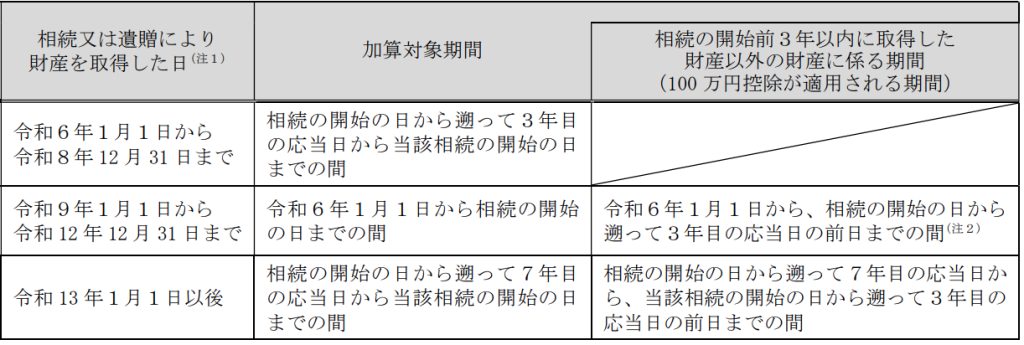

相続または遺贈により財産を取得した日に応じた加算対象期間は以下のとおりです。

今回の事例では、令和14年3月15日に父である甲が死亡したので、相続開始にの日は令和14年3月15日となります。

相続開始の日は、被相続人の死亡の日となります。相続放棄などで使われる「相続の開始があったことを知った日」が相続開始の日ではないことに注意が必要です。

被相続人が亡くなった日が令和14年3月15日ですので、加算対象期間は、相続の開始の日から遡って7年目の応当日から当該相続の開始の日までの間で、今回のケースでは令和7年3月15日から令和14年3月15日までの間となります。

今回のケースで対象になるのは、②令和7年6月12日(200万円)③令和11年2月1日(250万円)④令和11年4月7日(150万円)⑤令和12年3月31日(110万円)で、①は期間外ですので加算の対象になりません。

2、暦年課税に係る贈与により取得した財産の計算

令和5年度税制改正により、相続税法及び租税特別措置法の一部が改正により、暦年課税による生前贈与の加算対象期間等の見直しがされました。(令和6年1月1日施行)

このなかで、亡くなった人から相続前の7年以内に贈与された財産があれば、その価値を相続財産に加えます。ただし、最初の3年を超える4年間に贈与された財産については、合計で100万円までは相続財産に加えない改正がされました。

相続又は遺贈により財産を取得した方が、その相続開始前7年以内に被相続人から贈与により取得した財産がある場合には、その取得した財産の贈与時の価額を相続財産に加算します。

ただし、延長された4年間に贈与により取得した財産の価額については、総額100万円まで加算されません。

出典:「令和5年度相続税及び贈与税の税制改正のあらまし」https://www.nta.go.jp/publication/pamph/pdf/0023006-004.pdf

事例の場合、課税対象になる②③④⑤のうち、最初の3年を超える4年間に当たる②と③のうち総額100万円までは加算されないことになります。

②200万円と③250万円が相続の開始前3年以内に取得した財産以外の財産に係る期間となり、100万円控除が適用される期間となります。

3、相続時精算課税にかかる基礎控除の創設

相続時精算課税を選んだ人が、特定の贈与者から令和6年1月1日以降に贈与された財産については、その年の贈与税の計算時に110万円の基礎控除が適用されます。また、その財産は、相続税の計算時に基礎控除額を差し引いた金額が相続税の対象となります。

相続時精算課税を選択した受贈者(以下「相続時精算課税適用者」といいます。)が、特定贈与者(※2)から令和6年1月1日以後に贈与により取得した財産に係るその年分の贈与税については、暦年課税の基礎控除とは別に、贈与税の課税価格から基礎控除額110万円が控除されます。

また、特定贈与者の死亡に係る相続税の課税価格に加算されるその特定贈与者から令和6年1月1日以後に贈与により取得した財産の価額は、基礎控除額を控除した後の残額とされます。

出典:「令和5年度相続税及び贈与税の税制改正のあらまし」https://www.nta.go.jp/publication/pamph/pdf/0023006-004.pdf

相続時精算課税適用者が特定贈与者(被相続人)から相続または遺贈により財産を取得しなかった場合、相続時精算課税に係る財産⑤の価額が基礎控除額を超えないため、相続税の課税価格に加算される金額は0円となります。

加算される金額の計算

以上、1、相続税の加算対象期間、2、暦年課税に係る贈与により取得した財産の計算、3、相続時精算課税にかかる基礎控除の創設を考えて計算すると以下のようになります。

【解説】

①の財産は加算対象期間外のため加算されない

②及び③の財産は相続開始前3年以内の財産以外のため、合計額から100万円控除後の残額が加算される

まとめ

相続時精算課税適用者が特定贈与者から暦年課税及び相続時精算課税に係る贈与を受けた場合、相続税の課税価格に加算される金額は、相続時精算課税財産の基礎控除を超えた部分と、暦年課税財産の合計金額から一定額を控除した残額が加算されることとなります。

この事例では、500万円が相続税の課税価格に加算される金額となります。

令和5年度の税制改正での具体例を、国税庁が発表した事例をもとに次回も掲載してきます。

ご自身の財産に当てはめて試算されたい方や、節税対策、専門家のアドバイスを聞いてみたい方は、ぜひ一度ご相談ください。

詳しいことは、一度お問い合わせ下さい。ご相談は無料です!

税理士法人イワサキの相続税サービスメニューは、こちらからご確認いただけます。

初回の相談料は無料にて承っておりますので、いつでも遠慮なくお問い合わせください。

相続の準備をしている方へ

相続対策は、実際の相続の現場を多く経験した者しかわからないことがたくさんあります。

イワサキでは公平・中立な立場でお客様の視点に立って、相続税対策や土地の有効活用を分析・提案しております。

相続セミナー情報

税理士法人イワサキでは、毎月静岡市と沼津市で、相続に関するセミナーを開催しています。

直接のご相談はちょっと…というようでしたら、まずはセミナーに参加して、情報収集してみませんか。