住宅取得等の資金の贈与を受けた場合の贈与税の非課税の概要

令和4年1月1日から令和5年12月31日までの間に、父母や祖父母など直系尊属からの贈与により、自己の居住のように供する住宅用の家屋の新築、取得又は増改築等の対価に充てるための金銭を取得した場合において、一定の要件を満たすときは、非課税限度額までの金額について贈与税が非課税となっています。(「住宅取得等の資金の贈与を受けた場合の贈与税の非課税」等のあらまし https://www.nta.go.jp/publication/pamph/pdf/0022005-028.pdf参照)

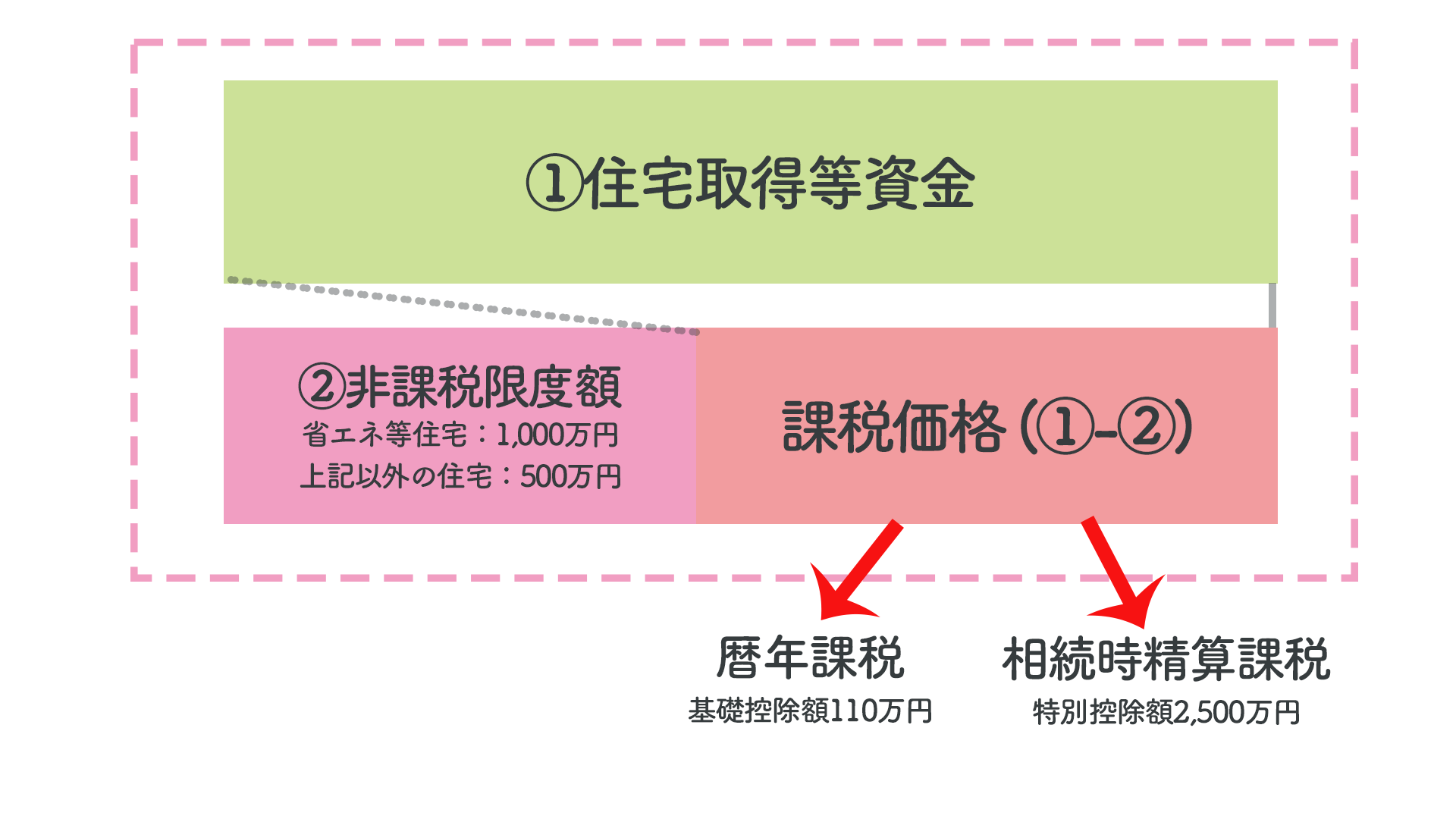

父母・祖父母などの直系尊属が、子・孫などに住宅取得等資金を贈与したときに、非課税限度額を差し引いた金額が課税価格となります。さらに、暦年課税と相続時精算課税のいずれかの方法で課税されることになります。

非課税限度額は、省エネ等住宅は1,000万円、省エネ等住宅以外は500万円になっています。

申告の手続き方法や、贈与税の計算などについて、以下詳しくみていきます。

非課税限度額について

非課税限度額は、住宅の種類に応じた金額となります。

省エネ等住宅は、1,000万円、省エネ等住宅以外は500万円になっています。

ちなみに省エネ等住宅とは以下の「省エネ等基準」を満たしている住宅になります。

- 断熱等性能等級4以上もしくは一時エネルギー消費量等級4以上であること

- 耐震等級2以上もしくは免震建築物であること

- 高齢者等配慮対策等級3以上

これら「省エネ等基準」を満たしていることを、住宅性能証明書や建設住宅性能評価書の写しなど、贈与税の申告時に添付する必要があるので注意が必要です。

申告について

贈与税の申告は、贈与を受けた年の翌年2月1日から3月15日までです。

非課税制度は、贈与税の申告書の提出期間内に、申告書と一定の添付書類を提出した場合に限り認められるので、必ず期限内に提出するようにしましょう。

非課税制度適用後の残額に対して、贈与税の計算を用いて課税金額が決まります。

暦年課税は基礎控除110万円を適用することができます。

相続時精算課税は、特別控除2,500万円を引き、一律20%の税率をかけて計算します。

「住宅取得等」の要件について

贈与税の非課税の住宅取得の要件にはどのようなものがあるのでしょうか。

以下「新築または取得」と「増改築等」の2つのケースで解説していきます。

新築または取得の場合

「住宅用の家屋の新築」の要件として、住宅用の家屋の新築と、その家屋の敷地としての土地の取得も含まれます。

- 登記簿上の床面積が40m2以上240m2以下でかつその家屋の床面積の2/1以上に相当する部分が受贈者の居住の用に供されるものであること

- いずれかの条件にあてはまること

- 建築後に使用されたことのない住宅用の家屋

- 建築後使用されたことのある住宅用の家屋で、昭和57年以後に建築されたもの

- 建築ご使用されたこのある住宅用の家屋で、地震に対する安全性に係る基準に適合するものであることにつき「耐震基準適合証明書」などの書類で証明がされたもの

なお、対象となる住宅は、日本国内にあるものに限られるとされています。

増改築等の要件

「住宅用の増改築等」の要件として、住宅用の家屋の増改築と、その家屋の敷地としての土地の取得も含まれます。

- 登記簿上の床面積が40m2以上240m2以下でかつその家屋の床面積の2/1以上に相当する部分が受贈者の居住の用に供されるものであること

- 増改築等の工事が、自己の所有で居住している家屋に対して行われたもので、「確認済証の写し」などの書類により証明がされたものであること

- 増改築等に係る工事に要した費用の額が100万円以上で、工事に要した費用1/2以上が自己の居住の用に供される部分の工事に要したものであること

受贈者等の要件

「住宅取得等資金の贈与を受けた場合の贈与税の非課税」受贈者等の要件については、以下の通りになっています。

- 贈与者の直系卑属であること

- 贈与を受けた年の1月1日において18歳以上であること

- 所得の合計が2,000万円以下で、家屋の床面積が40m2以上50m2以下であること

- 平成21年分から令和3年までの贈与税の申告で「住宅取得等資金の贈与を受けた場合の贈与税の非課税」の適用を受けたことがないこと

- 自己の配偶者や親族など、特別な関係のある人からの住宅用の家屋を取得したものではないこと

- 贈与を受けた年の翌年3月15日までに家屋の新築等をすること

- 日本国内に住所を有し、日本国籍を有していること

- 贈与を受けた年の翌年の3月15日までにその家屋に居住すること

まとめ

贈与税が非課税になる「住宅取得等の資金の贈与を受けた場合の贈与税の非課税」制度は、大きな節税対策になります。また、贈与者が60歳未満であっても相続時精算課税を選択できる特例もありますので、ご不明点等、ぜひ一度専門家にご相談ください。

わからないところ、もっと詳しく知りたい方など、ぜひご相談ください。

詳しいことは、一度お問い合わせ下さい。ご相談は無料です!

税理士法人イワサキの相続税サービスメニューは、こちらからご確認いただけます。

初回の相談料は無料にて承っておりますので、いつでも遠慮なくお問い合わせください。

相続の準備をしている方へ

相続対策は、実際の相続の現場を多く経験した者しかわからないことがたくさんあります。

イワサキでは公平・中立な立場でお客様の視点に立って、相続税対策や土地の有効活用を分析・提案しております。

相続セミナー情報

税理士法人イワサキでは、毎月静岡市と沼津市で、相続に関するセミナーを開催しています。

直接のご相談はちょっと…というようでしたら、まずはセミナーに参加して、情報収集してみませんか。