小規模宅地等の特例は、相続税の計算の割合が最大80%減額される制度です。

令和3年4月1日国税庁が「小規模宅地等についての相続税の課税価格の計算の特例に係る 相続税の申告書の記載例等について」という、小規模宅地の事例と申告書の記載例について公表しました。

小規模宅地等の特例とは

小規模宅地等の特例とは、亡くなった方の自宅の土地や事業を行っている土地について、条件を満たした親族が相続することで「相続税評価額を最大で80%減額」される制度のことです。

小規模宅地等の特例の対象になる土地は、次の3種類です。

- 特定居住用宅地等・・・自宅のあった土地

- 特定事業用宅地等または特定同族会社事業用宅地等・・・事業をしていた土地

- 貸付事業用宅地等・・・貸していた土地

上記3つにかかる土地について、一定の要件を満たしている場合は小規模宅地等の特例の対象になります。

今回この小規模宅地等の特例について15の事例が(令和3年4月1日公表)、国税庁のホームページ「小規模宅地等についての相続税の課税価格の計算の特例に係る相続税の申告書の記載例等について」にて掲載されています。

- 【事例1】複数の利用区分が存する場合

- 【事例2】被相続人の共有する土地が被相続人等の居住の用と貸付事業の用に供されていた場合

- 【事例3】特定同族会社事業用宅地等と貸付事業用宅地等が混在する場合

- 【事例4】マンションの区分所有権の数戸を取得した場合

- 【事例5】共有宅地についての小規模宅地等の特例の選択

- 【事例6】共同住宅の一部が空室となっていた場合

- 【事例7】申告期限までに宅地等の一部の譲渡があった場合

- 【事例8】被相続人等の居住用宅地等を共有で取得し、その1人に小規模宅地等の特例の適用がある場合

- 【事例9】店舗兼住宅の敷地の持分の贈与について贈与税の配偶者控除の適用を受けていた場合

- 【事例10】相続開始前3年以内に新たに事業の用に供された宅地等で、事業の用以外の用に供されていた部分がある場合

- 【事例11】配偶者居住権① (相続人が土地を共有で取得した場合)

- 【事例12】配偶者居住権② (店舗併用住宅の場合)

- 【事例13】配偶者居住権③ (賃貸併用住宅の場合)

- 【事例14】配偶者居住権④ (賃貸併用住宅(空室あり)の場合)

- 【事例15】配偶者居住権⑤ (申告期限までに宅地等の一部の譲渡があった場合)

今回はこの中から、【事例1】【事例2】【事例3】についてくわしくみていきます。

事例1:複数の利用区分が存する場合

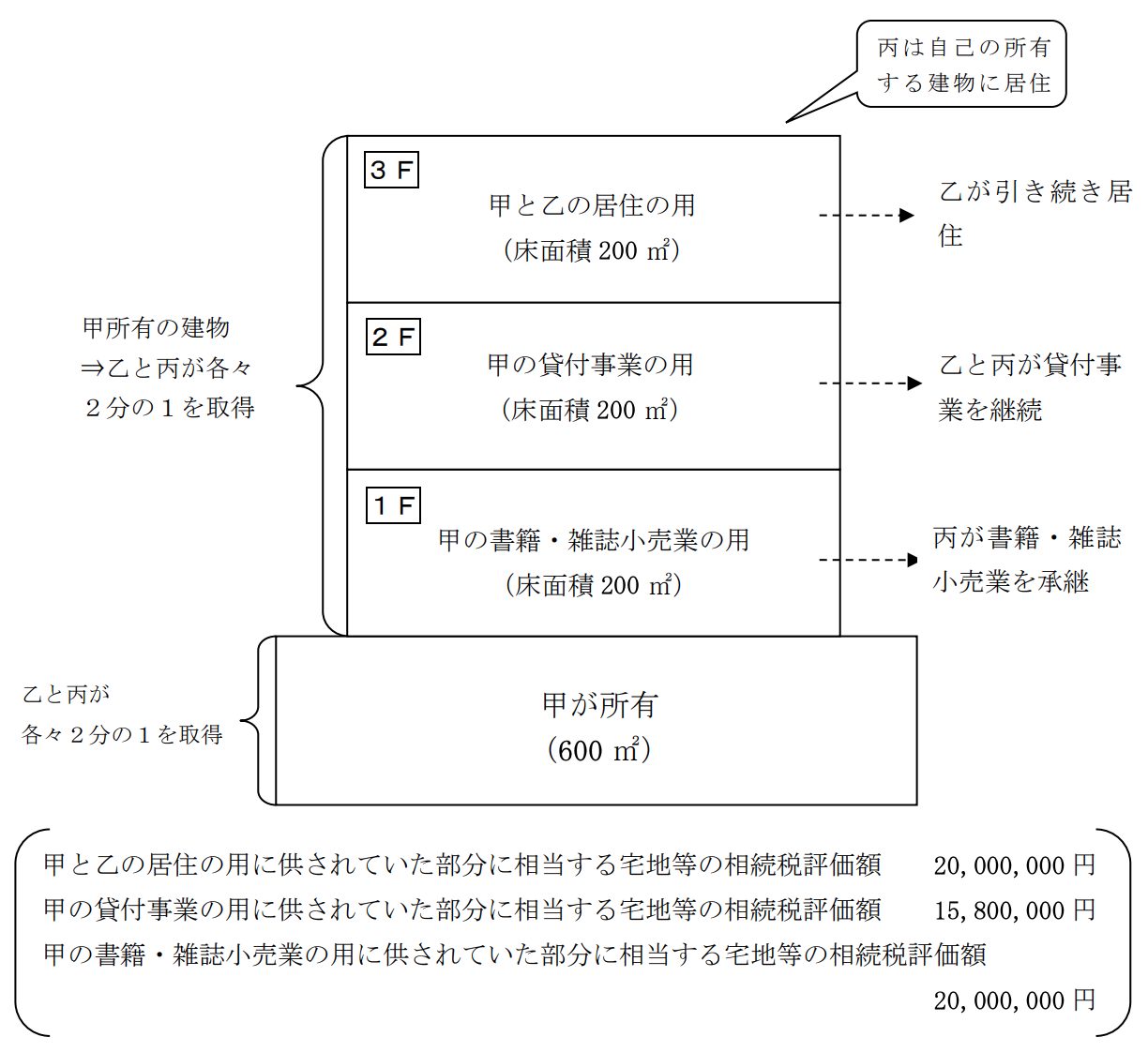

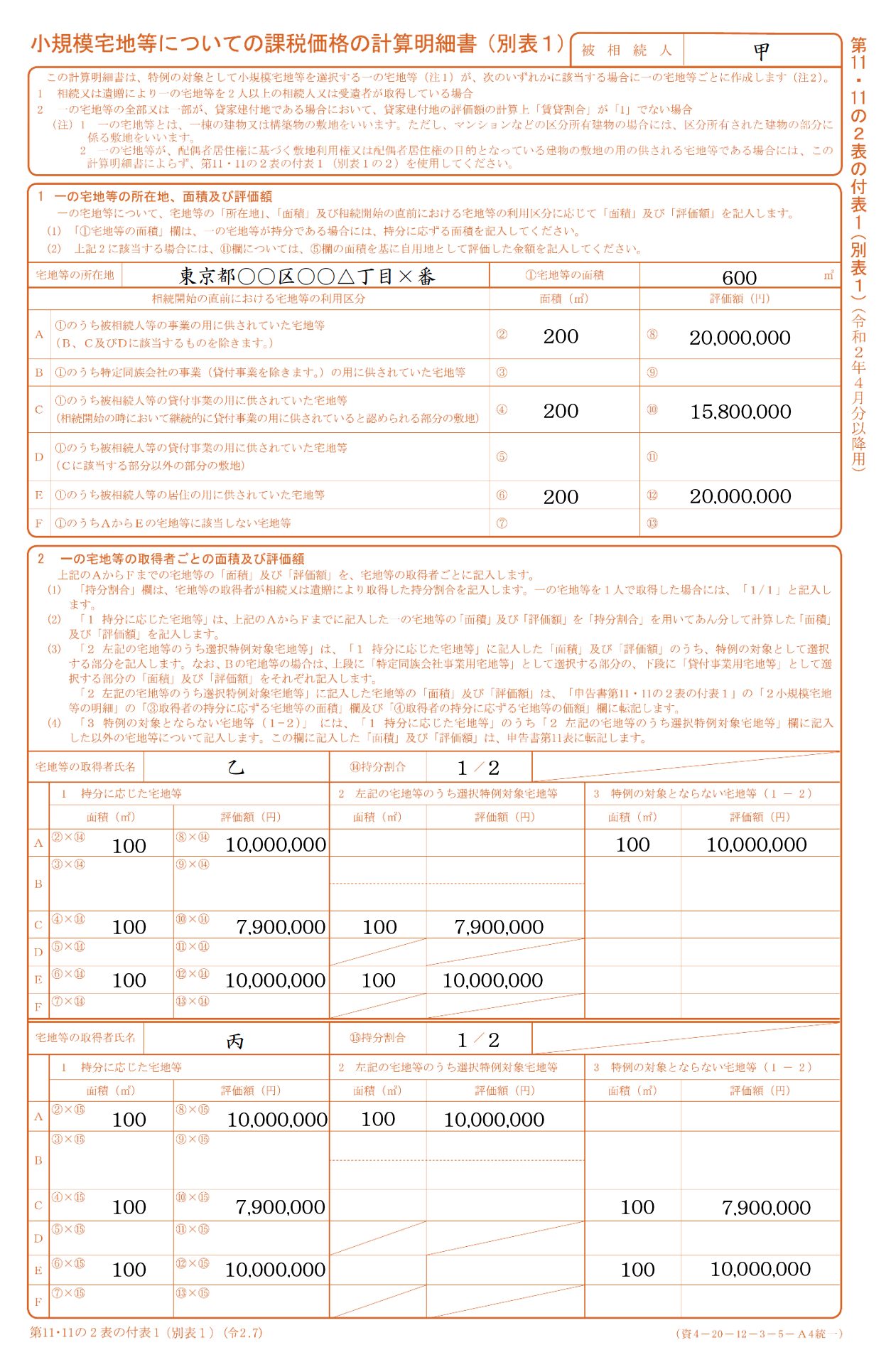

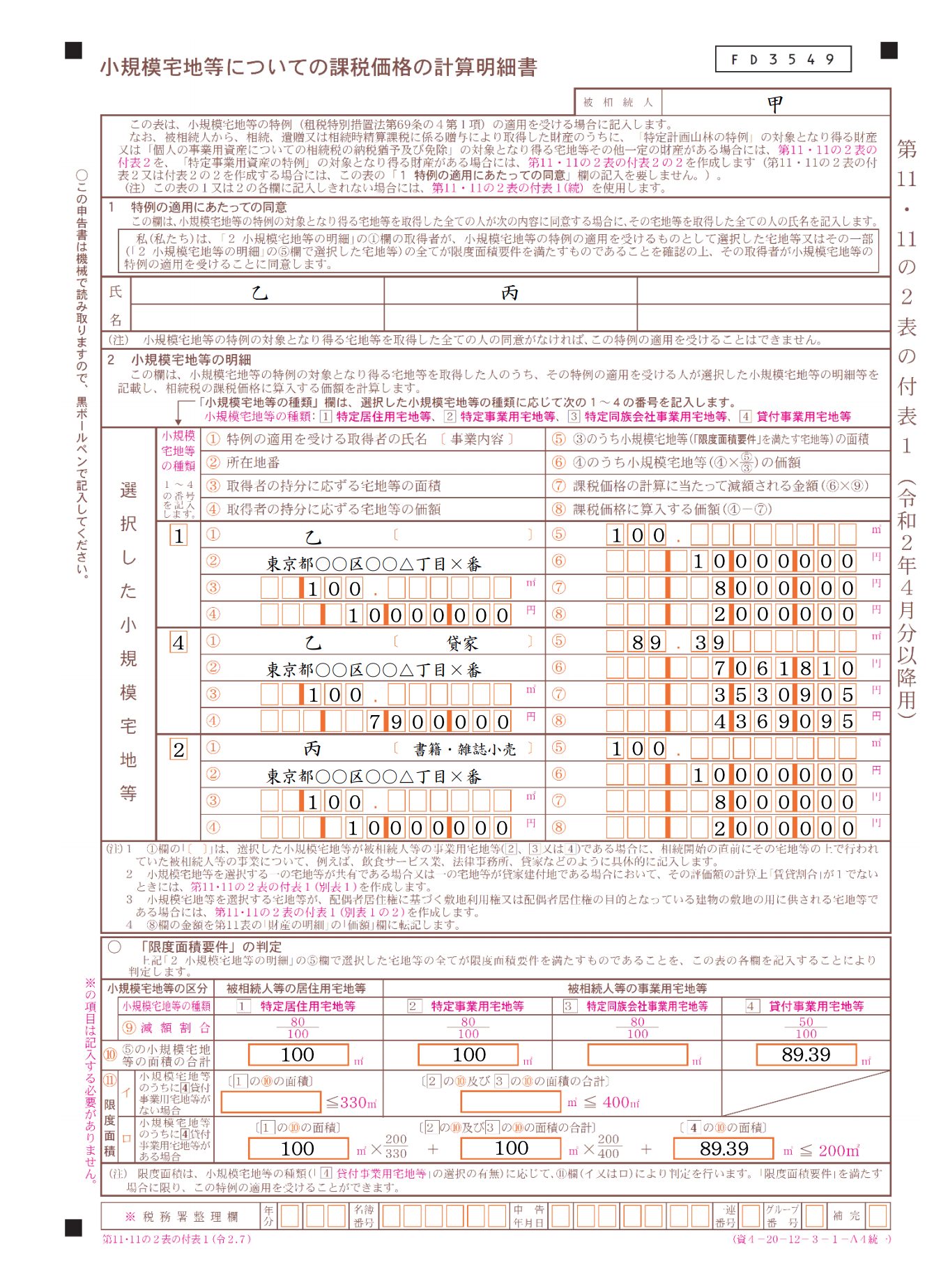

被相続人甲は、自己の所有する土地(600 ㎡)の上に建物1棟を所有し、その建物について下図のように利用していた。

配偶者乙と子丙は、土地及び建物の共有持分2分の1をそれぞれ相続により取得し、相続税の申告期限まで有している。

乙は、上記建物に申告期限まで引き続き居住しているほか、甲の貸付事業を丙とともに引き継ぎ、乙・丙ともに申告期限まで引き続き貸付事業の用に供している。また、甲が上記建物で営んでいた書籍・雑誌小売業については丙が事業を承継し、申告期限まで引き続き営んでいる。

この場合に小規模宅地等の特例の対象(特定事業用宅地等、特定居住用宅地等及び貸付事業用宅地等)として選択できるのはどの部分か。

なお、甲は、相続開始前3年を超えた日以前から、上記建物において貸付事業及び書籍・雑誌小売事業のいずれも営んでいた。

・甲・・・相続人(例:お父さん)が600㎡に建物1棟を所有し利用していた

・乙・・・配偶者 丙・・・子 が相続により取得した場合

・小規模宅地等の特例の対象(特定事業用宅地等、特定居住用宅地等及び貸付事業用宅地等)として選択できるのはどの部分になるかー

【乙が取得した宅地】

特定居住用宅地等に該当する部分・・・100m2

貸付事業用宅地等に該当する部分・・・100m2

それ以外の宅地等に該当する部分・・・100m2

【丙が取得した宅地】

特定居住用宅地等に該当する部分・・・100m2

貸付事業用宅地等に該当する部分・・・100m2

それ以外の宅地等に該当する部分・・・100m2

・乙(配偶者)は、甲(例:お父さん)の小売業を承継していないことから、当該部分(100 ㎡)については小規模宅地等の特例の適用はない

・丙(子)が取得した部分のうち、3F部分に相当する部分(100 ㎡)は特定居住用宅地等の要件を満たしていないことから、小規模宅地等の特例の適用はない

・乙(配偶者)が取得した宅地(300 ㎡)のうち、「3F部分」に相当する部分(100 ㎡)が特定居住用宅地等として

「2F部分」に相当する部分(100 ㎡)については貸付事業用宅地等として

また、丙(子)が取得した宅地(600 ㎡×1/2=300 ㎡)のうち「1F」に相当する部分(100 ㎡)については特定事業用宅地等として

「2F部分」に相当する部分(100 ㎡)については貸付事業用宅地等として小規模宅地等の特例の適用を選択することができる。

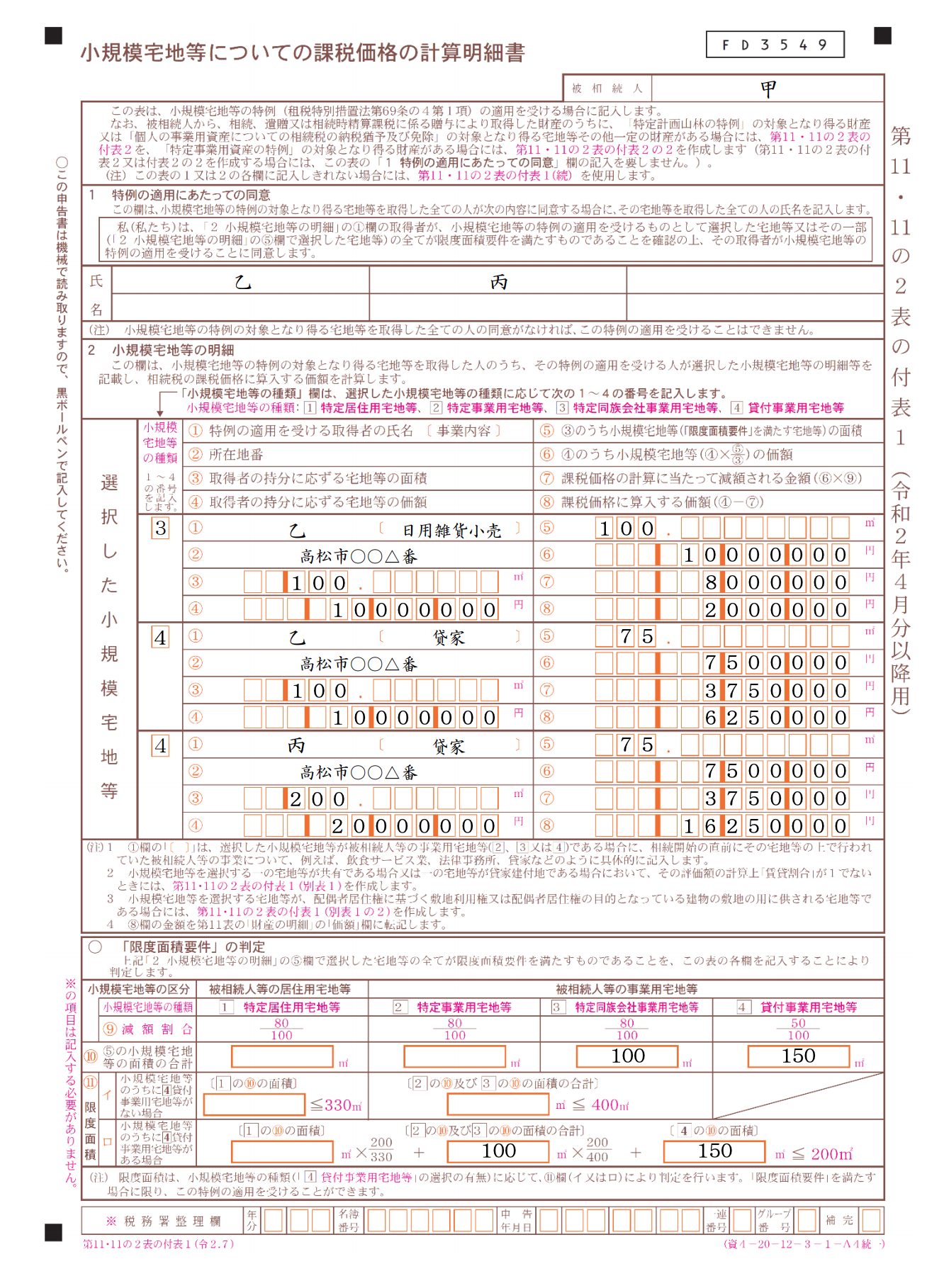

なお、申告書の記載例も公表されているので、参考にしてみてください。

事例の答えの詳細については、国税庁ホームページ内“事例1:複数の利用区分が存する場合”も参照ください。

事例2:被相続人の共有する土地が被相続人等の居住の用と貸付事業の用に供されていた場合

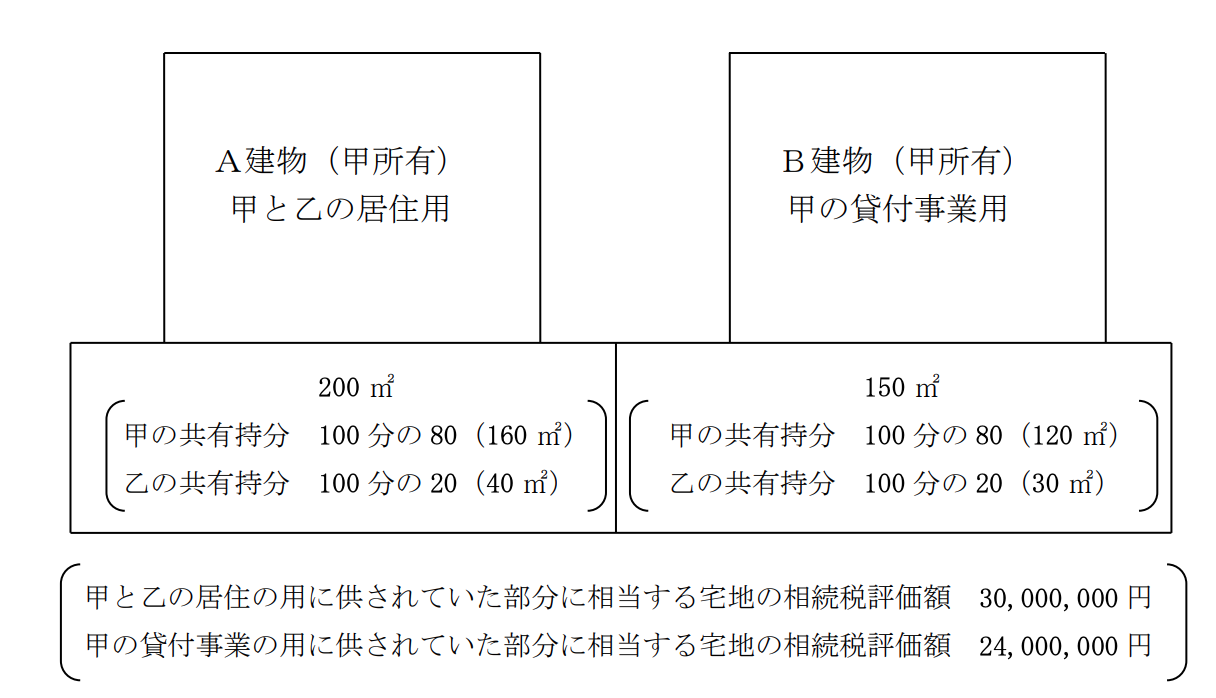

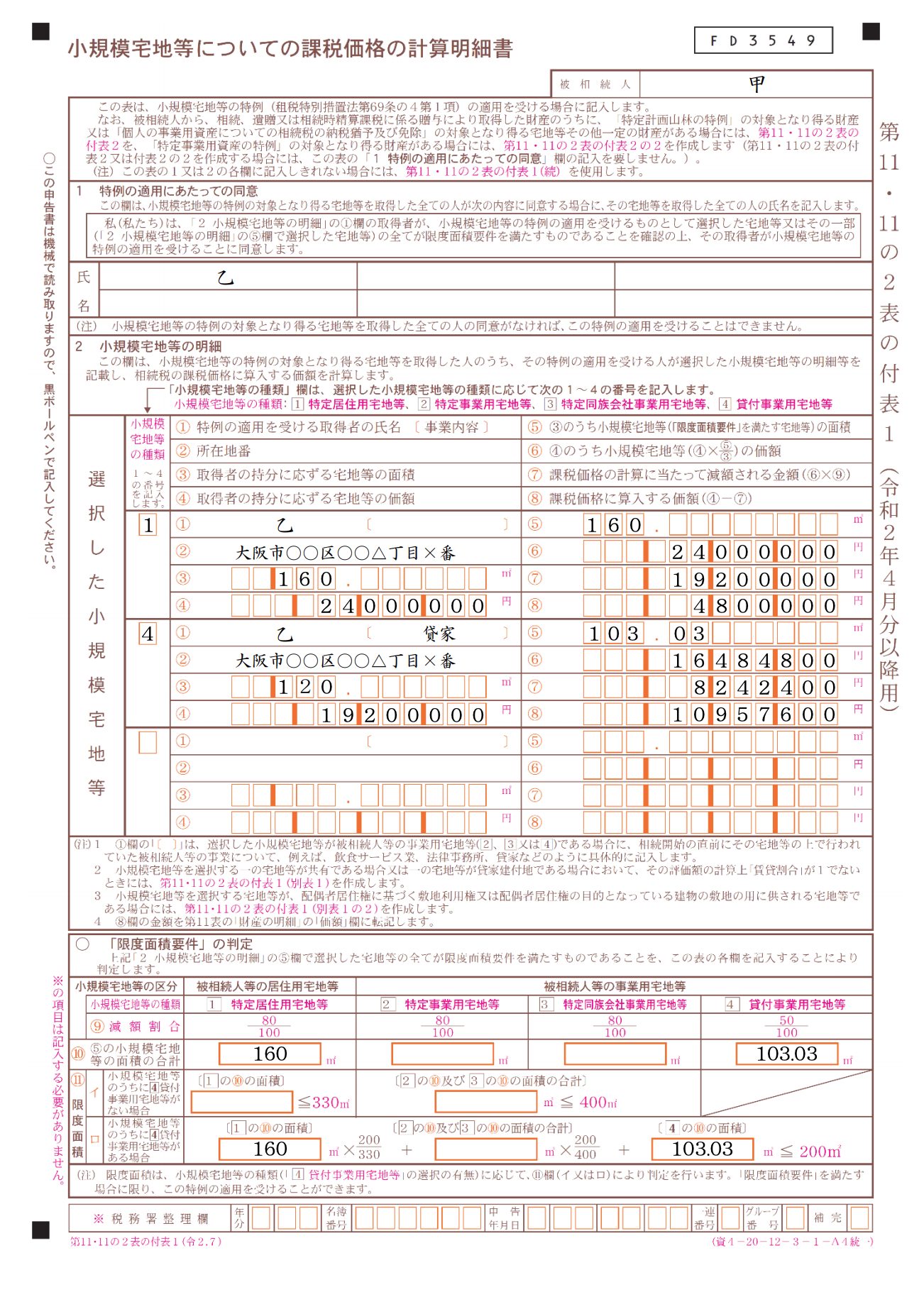

被相続人甲は、配偶者乙と共有する土地の上に建物2棟を所有し、1棟(A建物)は甲と乙の居住の用に供し、他の1棟(B建物)は甲の貸付事業の用に供していた。

甲の唯一の相続人である乙は、甲が所有する土地の共有持分、A建物及びB建物を相続により取得し、A建物は引き続き居住の用に供し、B建物は、甲の貸付事業を引き継ぎ、引き続き貸付事業の用に供している。

この場合に特定居住用宅地等と貸付事業用宅地等に該当する部分はどの部分となるか。なお、甲は、相続開始前3年を超えた日以前から、B建物において貸付事業を営んでいた。

・甲・・・被相続人(例:お父さん)は建物2棟所有していた

・そのうち1棟は乙(配偶者)と住み、他の1棟は貸付事業用としていた。相続人は、乙(配偶者)のみ

・特定居住用宅地等と貸付事業用宅地等に該当する部分はどの部分となるかー

【甲の共有持分の利用状況】

A建物(居住用)の敷地部分・・・160m2

B建物(貸付事業用)の敷地部分・・・120m2

【甲の共有持分の価額】

A建物の敷地部分・・・24,000,000 円

B建物の敷地部分・・・19,200,000 円

・「一般的に土地の共有持分権者がその土地に有する権利は、その土地の全てに均等に及ぶ」とされているので、甲(お父さん)の共有持分は、A建物の敷地とB建物の敷

地に均等に及んでいると考えるのが相当

・乙(配偶者)が取得した甲の共有持分のうち、A建物の敷地部分に相当する部分(160 ㎡)が特定居住用宅地等として、B建物の敷地部分に相当する部分(120 ㎡)が貸付事業用宅地等として、小規模宅地等の特例の適用を選択することができる

・ただし、小規模宅地等の特例の適用に当たっては、限度面積要件があるため、乙が取得した全てを小規模宅地等の特例の適用対象として選択することはできない

申告書の記載例はこちらになりますので、参考にしてみてください。

事例の答えの詳細については、国税庁ホームページ内“事例2:被相続人の共有する土地が被相続人等の居住の用と貸付事業の用に供されていた場合”も参照ください。

事例3:特定同族会社事業用宅地等と貸付事業用宅地等が混在する場合

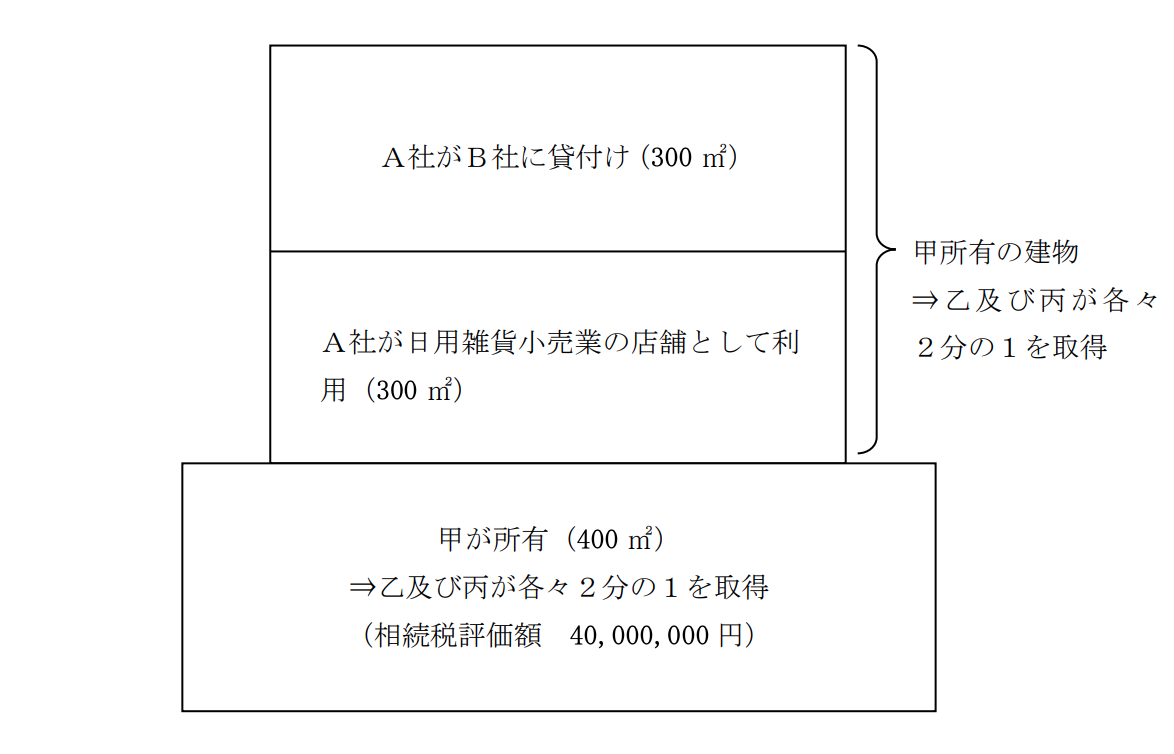

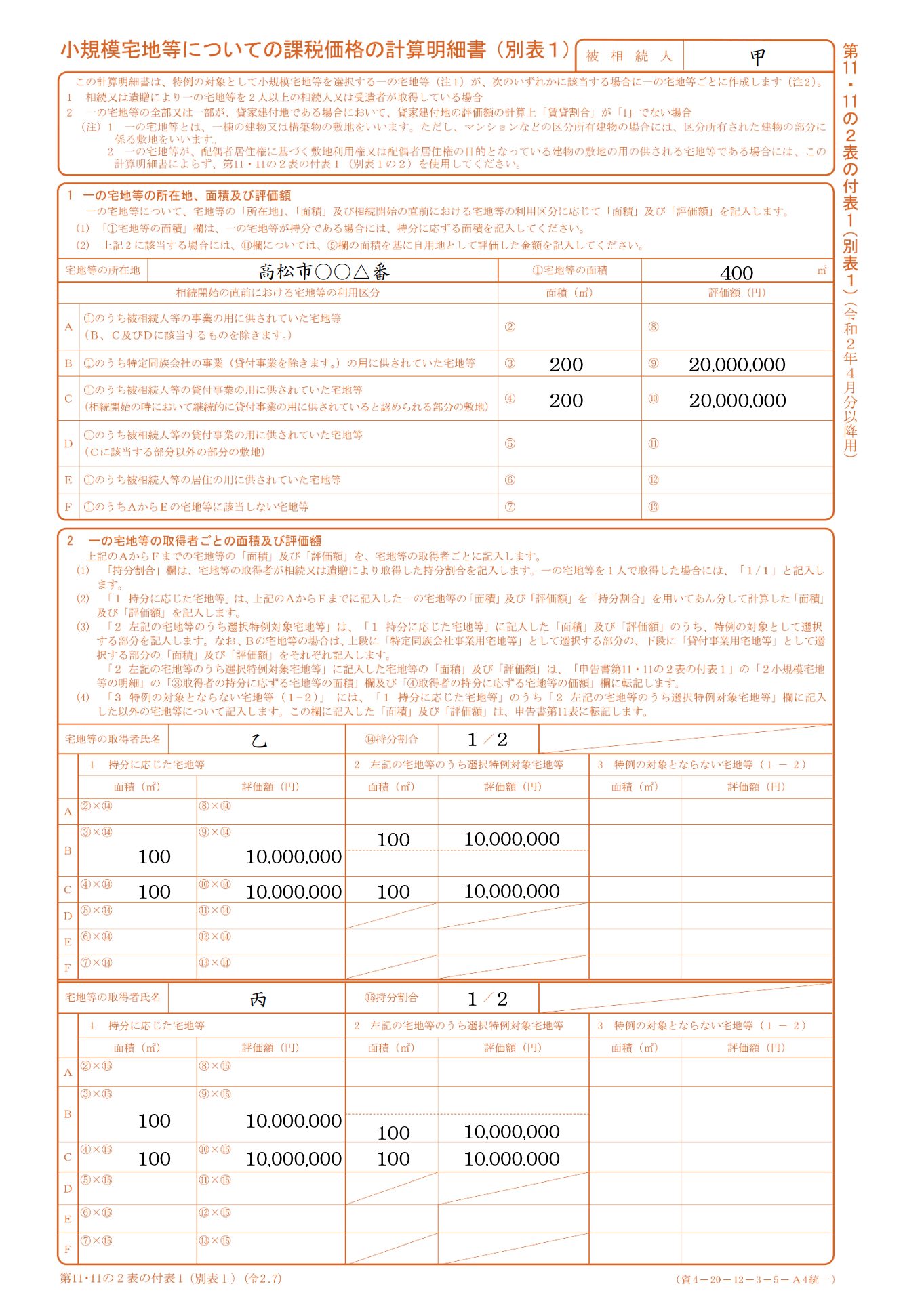

被相続人甲は、自己の所有する土地(400 ㎡)の上に建物1棟を所有し、甲が発行済株式総数の60%の株式を有する会社A社に対してその建物を相当の対価を得て貸し付けていた。

A社は、甲から借り受けた建物の1階を日用雑貨小売業の店舗として利用し、2階をB社に貸し付けている。甲の子乙(乙は相続税の申告期限においてA社の役員となっている。)及び子丙(丙は相続税の申告期限においてA社の役員ではない。)は、甲がA社に貸し付けていた建物とその敷地について、各々2分の1を相続により取得した。

また、乙及び丙は、相続開始時から申告期限まで引き続きその建物をA社に貸し付けており、A社は申告期限まで引き続きその建物の1階を日用雑貨小売業の店舗として利用し、2階をB社に貸し付けている。

この場合、小規模宅地等の特例の適用対象として選択できる部分はどの部分か。なお、甲は、相続開始前3年を超えた日以前から、上記建物をA社に貸し付け、A社は1階を日用雑貨小売業の店舗として利用し、2階をB社に貸し付けていた。

・甲・・・被相続人(例:お父さん)は建物1棟を所有し、会社Aに建物を貸付けていた。甲は会社の株式を60%保有していた

・乙、丙は甲の子どもで、建物とその土地を1/2ずつ相続により取得した。乙はA社の役員、丙はA社の役員ではない。

・小規模宅地等の特例の適用対象として選択できる部分はどの部分かー

【特定同族会社事業用宅地等に該当する部分】

乙・・・100m2

【貸付事業用宅地等に該当する部分】

乙・・・100m2

丙・・・100m2

・特定同族会社事業用宅地等に該当するためには、その宅地等が「法人(A社)の事業の用に供されていた宅地等」であるという要件がある

・また、特定同族会社事業用宅地等に該当するためには、「当該宅地等を相続又は遺贈により取得した当該被相続人の親族が相続開始時から申告期限まで引き続き有し、かつ、申告期限まで引き続き当該法人(A社)の事業の用に供されているもの」という要件がある

・したがって、本件の場合、乙が相続により取得した部分(400 ㎡×1/2=200 ㎡)のうち、A社が日用雑貨小売業の店舗として利用している部分(100 ㎡)は、特定同族会社事業用宅地等として、小規模宅地等の特例の適用を選択することができる

申告書の記載例はこちらになりますので、参考にしてください。

事例の答えの詳細については、国税庁ホームページ内“事例3:特定同族会社事業用宅地等と貸付事業用宅地等が混在する場合”も参照ください。

小規模宅地等についての相続税の課税価格の計算の特例に係る 相続税の申告書の記載例等について【その2】に続きます!

相続に関して詳しいことは、一度お問い合わせ下さい。ご相談は無料です!

税理士法人イワサキの相続税サービスメニューは、こちらからご確認いただけます。

初回の相談料は無料にて承っておりますので、いつでも遠慮なくお問い合わせください。

相続の準備をしている方へ

相続対策は、実際の相続の現場を多く経験した者しかわからないことがたくさんあります。

イワサキでは公平・中立な立場でお客様の視点に立って、相続税対策や土地の有効活用を分析・提案しております。

相続セミナー情報

税理士法人イワサキでは、毎月静岡市と沼津市で、相続に関するセミナーを開催しています。

直接のご相談はちょっと…というようでしたら、まずはセミナーに参加して、情報収集してみませんか。